社会的インパクト

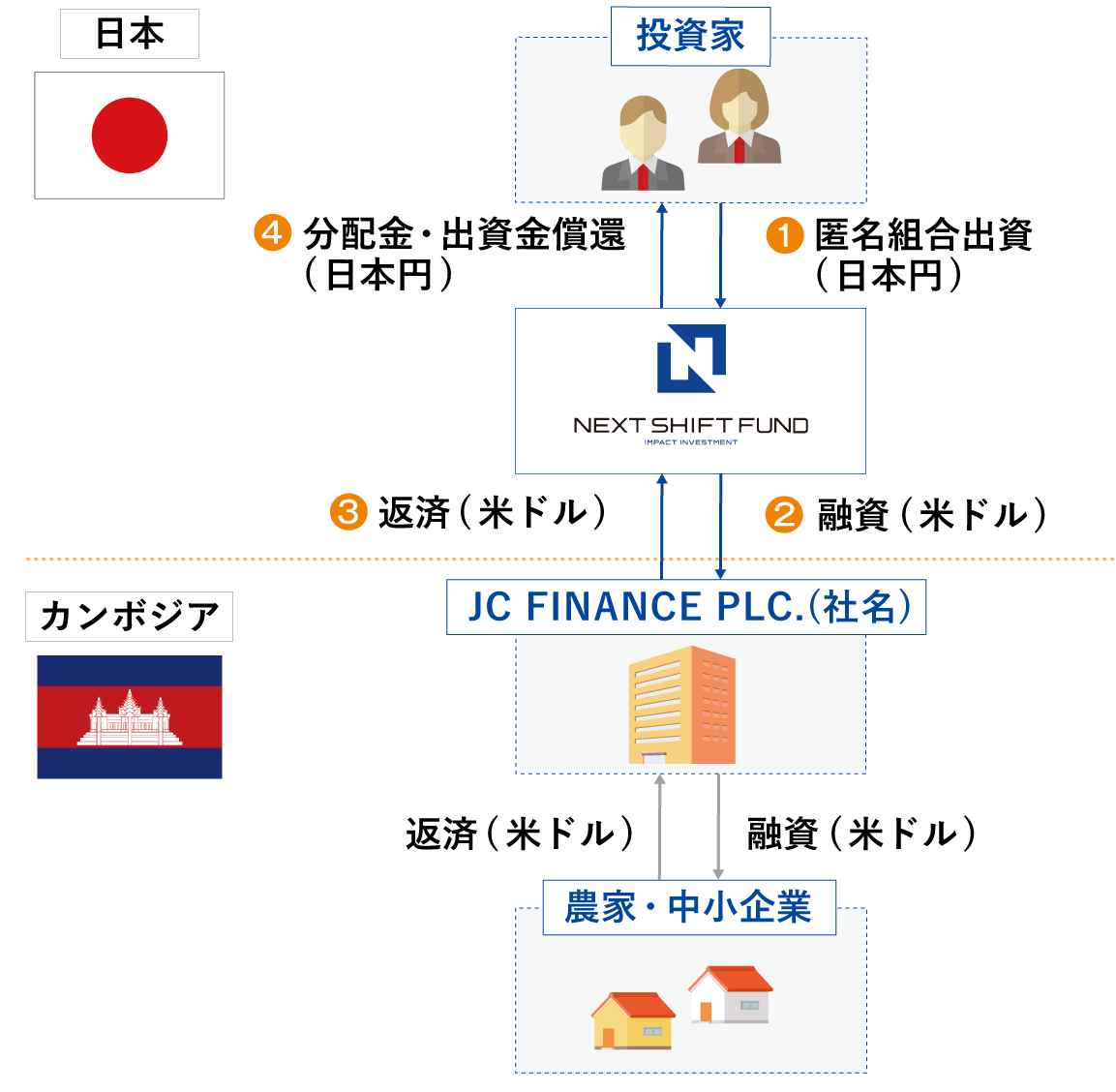

当ファンドへ投資していただいた資金は現地の金融機関であるJC Finance PLC社(以下、JC社)を通じて農家さんが農機具を買う資金に活用されます。農機具を買った農家さんの多くは自分の農地を耕すだけではなく、まだ農機具を持たない他の農家さんから有料で耕うんを請負います。農機具を購入した農家さんも潤いますが、耕うんをしてもらう農家さんも自ら大きな借入をすることなく農業の効率を上げることができます。

当ファンドは、現地の安定した経済活動やさらなる事業拡大に貢献し、カンボジアの農家さんを応援するために募集するものです。

借り手のストーリー

当ファンド融資先であるJC社の借り手紹介です。今回掲載する内容は、ネクストシフトの社員が現地を訪問して借り手にお聞きしたストーリーです。

- 借り手 ソーンさん

-

ソーンさんは首都プノンペンから車で1時間ほど離れたコンポンチュナン州で農業をされています。現在36歳。ご夫人と息子、娘の4人家族です。

-

■今されている仕事について教えてください。

「自分の農地10ヘクタールで農業をし、他の農家さんの農地を請負で耕すトラクターサービス、そして鍛冶屋をしています。」

■いつからトラクターサービスに取り組んでいますか。

「2019年3月からです。以前は他の農家さんが取り組んでいたトラクターサービスのドライバーとして働き、トラクターに乗ってあちこちの農地を耕していました。ある時、自分でトラクターを持てばより稼げるとわかってから、JC社からローンを借りてトラクターを購入することにしました。」

■JC社からのローンは初めてですか。

「はい、これが初めてです。」

■顧客数はどれくらいいますか。

「約80人です。顧客の面積を合計するとだいたい150ヘクタールです。10から15ヘクタールを持っている顧客もいます。」

■JC社からローンを借りて、生活はどのように変わりましたか。

「トラクターを持つ前は毎日の生活が大変でした。以前は仕事は2つでした。自分の農地で農業をしていて、収穫できないときには鍛冶屋としてお土産を作って収入を得ていました。トラクターサービスを始めてからは収入が増えました。毎日の生活も楽になりました。」

■将来の目標は何ですか。

「すべての事業を上手く回すことです。トラクターサービスを拡大させたいです。将来は大きな家を買い、格好良い車を買って、3つのビジネスをより大きくしていきたいです。」

- JC担当者よりコメント

- 「ソーンさんは堅実な方で、少しずつトラクターサービスの規模を大きくされています。今後もソーンさんのビジネスを応援していきたいと思います。」

その他の借り手ストーリーはこちらからご覧いただけます。合わせてお読みください。

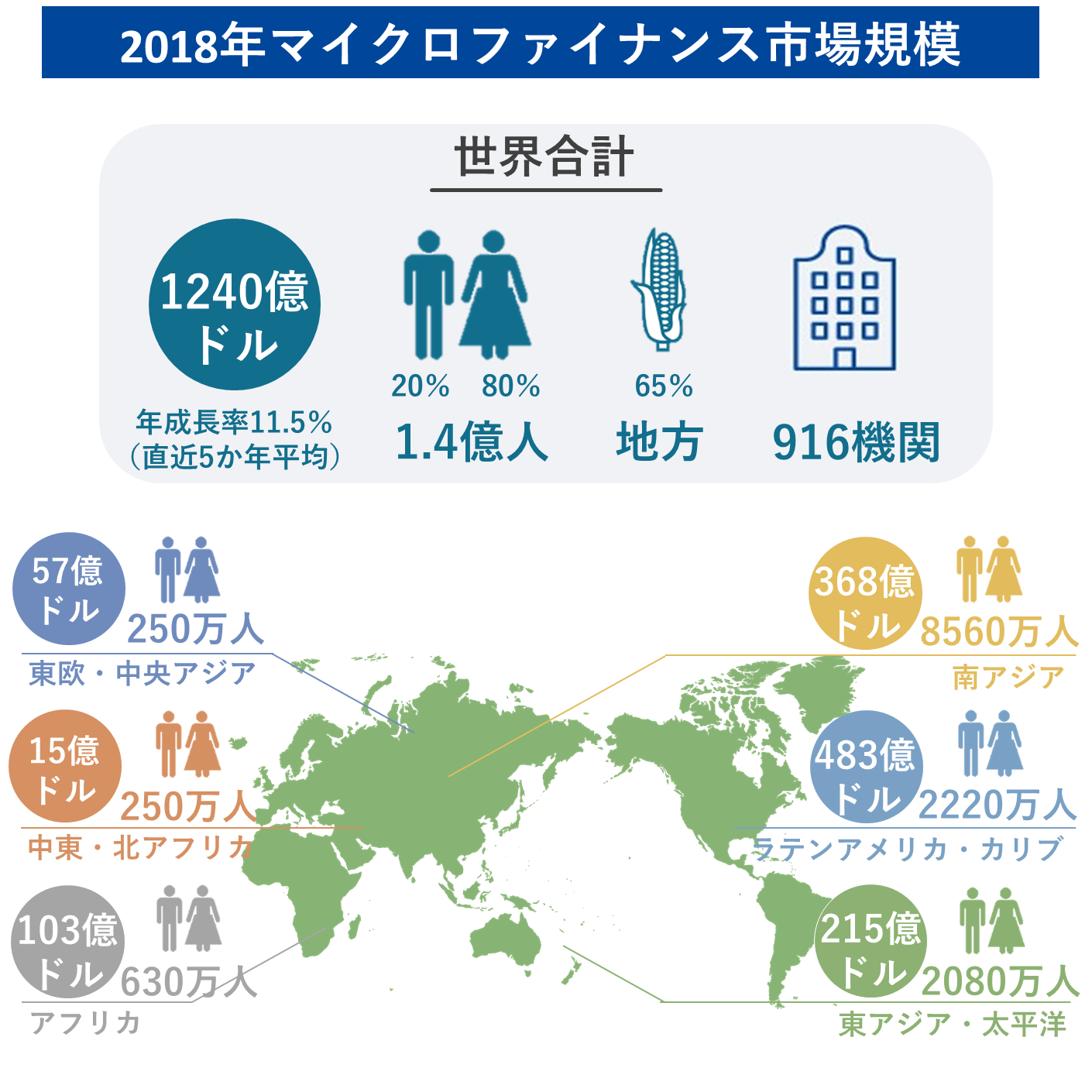

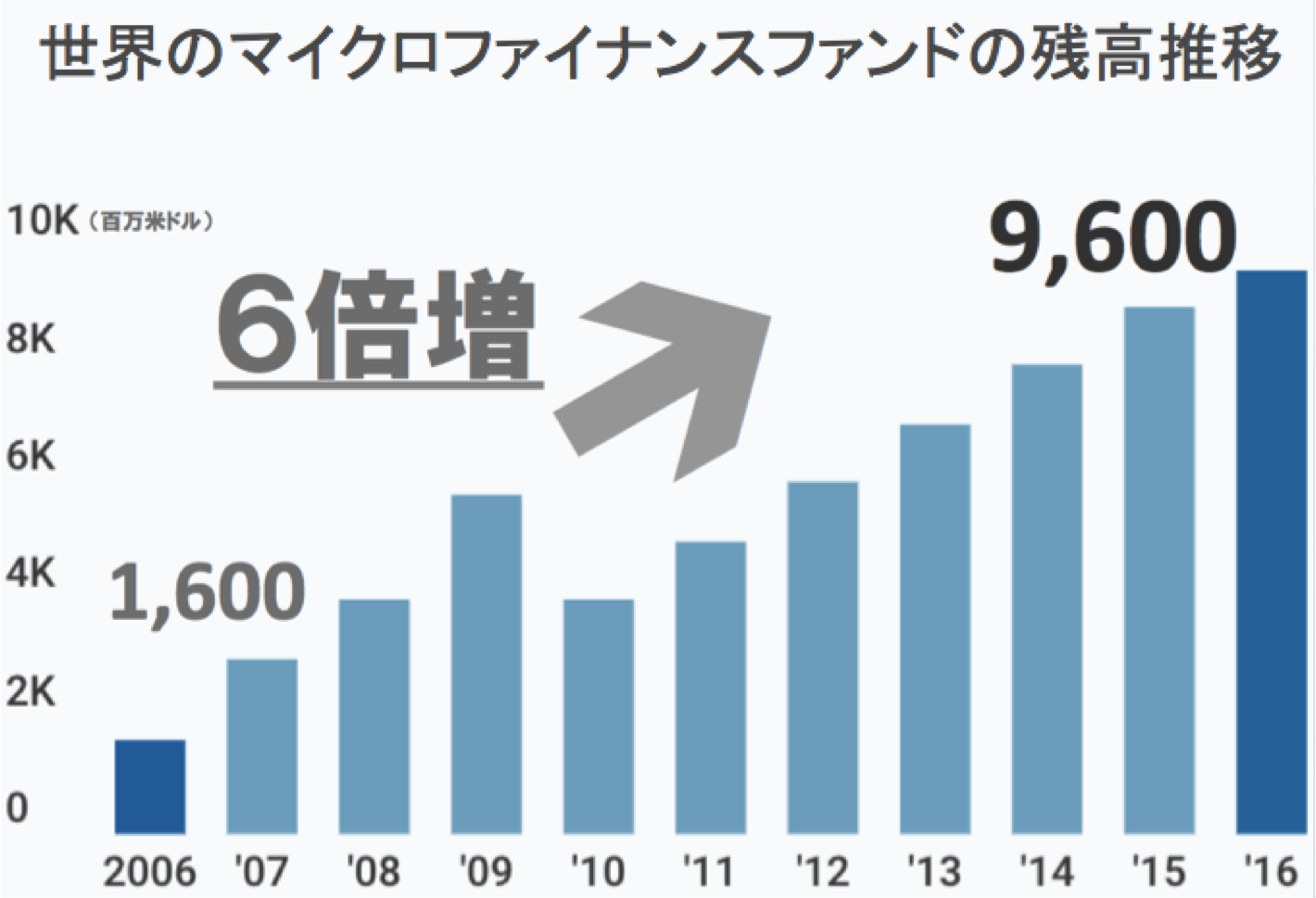

金融包摂(Financial Inclusion)を促進

当ファンドは健全な財務基盤に加え、強い社会的ミッションを持つマイクロファイナンス機関へ融資を実施します。

カンボジアのJC社は農機ローンをはじめとした農家向けの融資事業を展開しています。

テクノロジーを活用することが特徴で、現地最大手の送金業者と戦略提携をし、これまでマイクロファイナンス機関がリーチできなかった郊外の奥地にいる農家の支援を可能にします。

当ファンドでは、金融包摂(Financial Inclusionと呼ばれる、世界銀行が提唱した「すべての人々に金融サービスを」という開発課題)を促進するマイクロファイナンス機関へ融資を実行し、投資家の資金が必要な場所に流れる支援をします。

SDGsへの貢献

当ファンドを通して、国連の提唱するSDGs(持続可能な開発目標)に貢献することができます。

SDGsは、2015年9月の国連サミットで採択された「持続可能な開発のための2030アジェンダ」に記載された2030年までの国際目標です。

持続可能な世界を実現するための17の目標があり、具体的には、貧困、飢餓、保健、教育、ジェンダー(男女平等)、水・衛生、エネルギー、成長・雇用、イノベーション、不平等、都市、生産・消費、気候変動、海洋資源、陸上資源、平和、実施手段と多岐に渡ります。

当ファンドは、その中で以下の3つへ貢献を目指します。

- <ゴール1> 貧困をなくそう

- ゴール1「貧困をなくそう」は、特にマイクロファイナンス事業と密接に関わります。

元来マイクロファイナンスは貧困削減のために開発されたツールで、これまで銀行からサービスを受けることができなかった貧困層や中小企業に向けた小口融資です。

カンボジアの貧困率は、8年間で半減されましたが、貧困から抜け出したばかりの層がまだ多いのが事実です。

当ファンドの融資先は、これらの顧客に融資をし、カンボジアの貧困削減に貢献します。

また、ゴール1の下にあるターゲット1.4には、「2030年までにすべての男女、特に貧困層、は経済的資源と基本的なサービスへのアクセスをする平等の権利を持ち、土地やその他の財産、遺産、天然資源、新しいテクノロジーとマイクロファイナンスを含む金融サービスを所有する」とあり、すべての人々が金融サービスのアクセスを得ること(=金融包摂)の重要性がわかります。

- <ゴール2> 飢餓をゼロに

- ゴール2「飢餓をゼロに」では、飢餓に終止符を打ち、食糧の安定確保と栄養状態の改善、および持続可能な農業を推進することをゴールが設定されています。

カンボジアの飢餓人口は2000年から2014年の間に半減し、ミレニアム開発目標の課題でもあった「飢餓人口の割合を半減する」ことを達成しました。

一方で、農業の生産性向上、自然災害の対策、また子供の栄養失調など課題は残っています。

当ファンド融資先JC社は農家向けの動産担保融資を実施し、農家の生産性を上げる仕組みをつくっています。ネクストシフトファンドは、カンボジアの農家の支援をし、同国の農業生産の強化に貢献します。

- <ゴール8> 働きがいも経済成長も

- ゴール8「働きがいも経済成長も」では、働きがいのある人間らしい雇用、および持続可能な経済成長についてのゴールが設定されています。

ゴール8の下にあるターゲット8.3では、「金融サービスのアクセスを改善し、中小企業の成長を促進する」とあり、JC社への融資を通してカンボジアの農家の成長に貢献します。

国内クラウドファンディング事業者初、責任投資原則(PRI)へ署名

ネクストシフトは、国連の責任投資原則(Principles for Responsible Investment)に国内クラウドファンディング事業者として初めて署名しました。(※当社調べ 2018年6月時点)

本原則は2006年当時の国際連合事務総長コフィー・アナン氏が金融業界に対して提唱した6つの投資原則となります。国内においても、大手金融機関や年金運用機関などが本原則への署名をしております。

本原則への署名により、ESG投資を含めた社会的インパクト投資の国内での取り組みを更に普及することに努めます。

日本での社会的インパクト投資の認知を高めるGSG国内諮問委員会賛同メンバーに

ネクストシフトは、日本で社会的インパクト投資を広げていくために必要とされる施策、取り組み、法的・制度的な枠組みについて提言する

GSG(Global Social Impact Investment Steering Group)国内諮問委員会の賛同メンバーに選ばれました。

今後とも、日本国内で社会的インパクト投資をリードする企業としての役割を果たしてまいります。

社会的インパクト・マネジメント・イニシアチブ(SIMI)の運営メンバーに

社会的インパクト・マネジメント・イニシアチブ(SIMI)は日本において社会的インパクト評価を推進するために、社会的インパクト評価の現状や課題、

将来目指す姿やそれに向けた取組などについて議論し、実行を主導するプラットフォームとして2016年6月に設立されました。

SIMIの運営メンバーは、社会的インパクト評価の実践や奨励、ガイドラインや評価ツールの活用及び得られた知見の積極的な共有など社会的インパクト評価の

推進に関して、それぞれの立場で可能な限り貢献することに同意した組織です。

ネクストシフトは運営メンバーの一員として、社会的インパクト評価の推進に向けて協力をしてまいります。

価値を大切にする金融実践者の会(JPBV)の会員に

価値を大切にする金融実践者の会(JPBV)は、「価値を大切にする金融」を広めていきたいという願いを持つ有志によって設立されたネットワーク組織です。

「お金」の役割を満たすために金融機能を再定義し、「利益を大切にする金融」が主流である現代の金融システムの代替手段として普及させていくことを活動目的としています。

ネクストシフトはJPBVの会員として、「価値を大切にする金融」の普及に向けて活動してまいります。