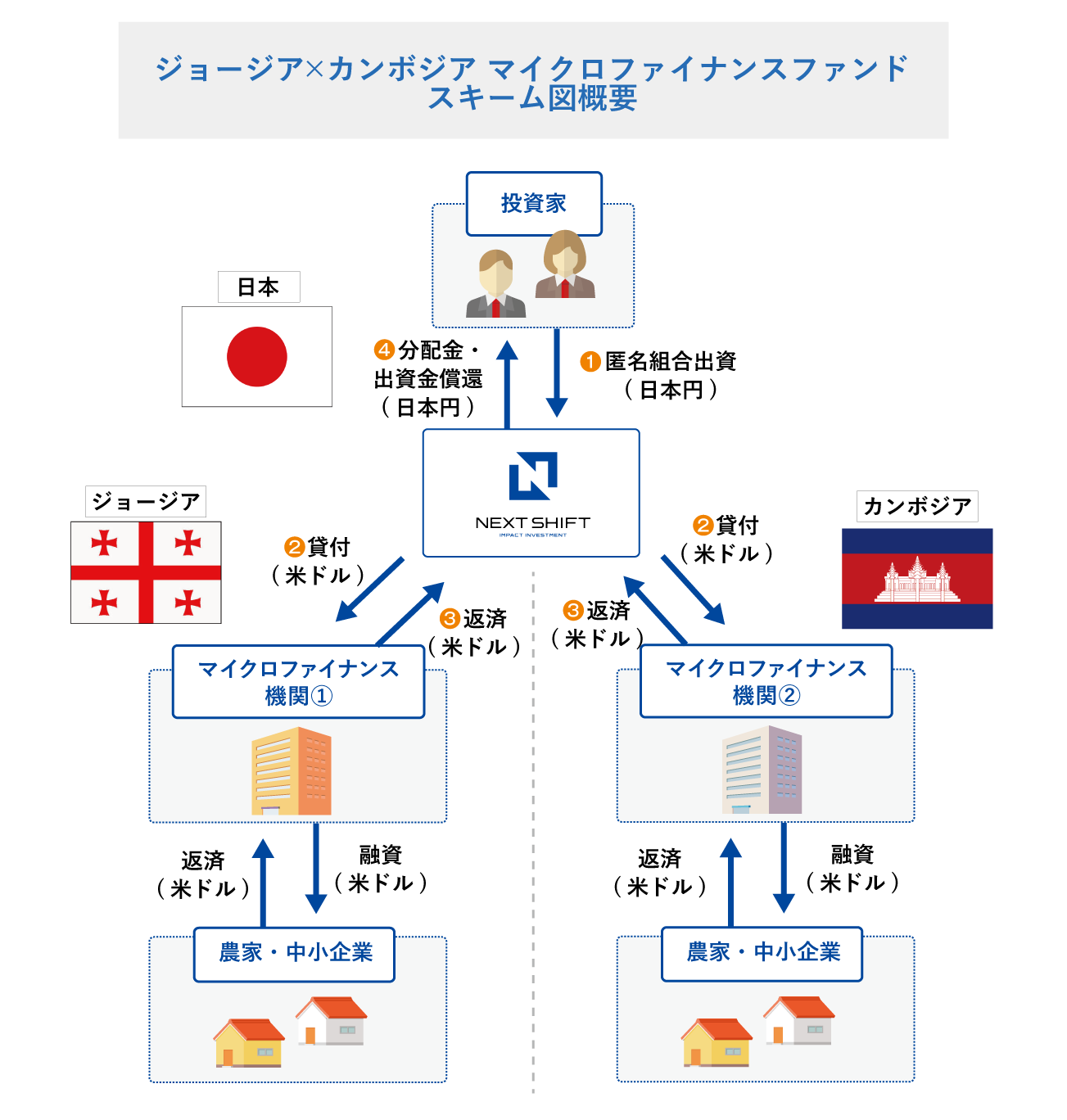

商品紹介

当ファンドは、ジョージア、カンボジアのマイクロファイナンス機関(MFI)へそれぞれ貸付を行います。

貸付先MFIは借入金を原資として、各国内で農家や中小企業向けにローンを行います。

両国は共通してドル建ての貸付、高利回り、低不良債権率、監督省庁の強いガバナンスが特徴となっており、当ファンドを通して社会課題解決に貢献しながら、高いリターンを期待できます。

マイクロファイナンスとは

マイクロファイナンスとは主に新興国で見られる小口金融の総称で、低所得者や農家を中心とした顧客向けの金融サービスです。

従来の銀行のサービスを受けることができなかった貧しい人々を対象に融資をし、経済的自立を図るものとして、1970年代に始まったとされています。

バングラデシュのグラミン銀行というマイクロファイナンス機関の創設者ムハマド・ユヌス氏が2006年にノーベル平和賞を受賞し、一気に有名になりました。

借りた資金は、牛やニワトリといった家畜、肥料や農機具、あるいは裁縫するためのミシンなどを購入する際に使われ、一件あたりのローンは数百ドルから数千ドル程度がよく見られます。

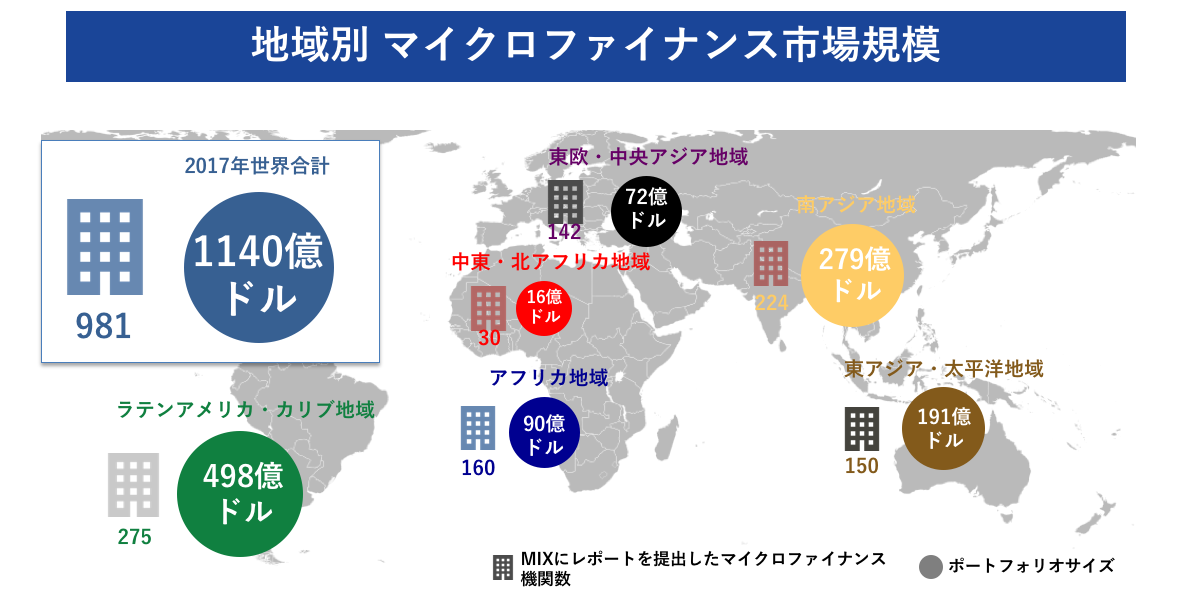

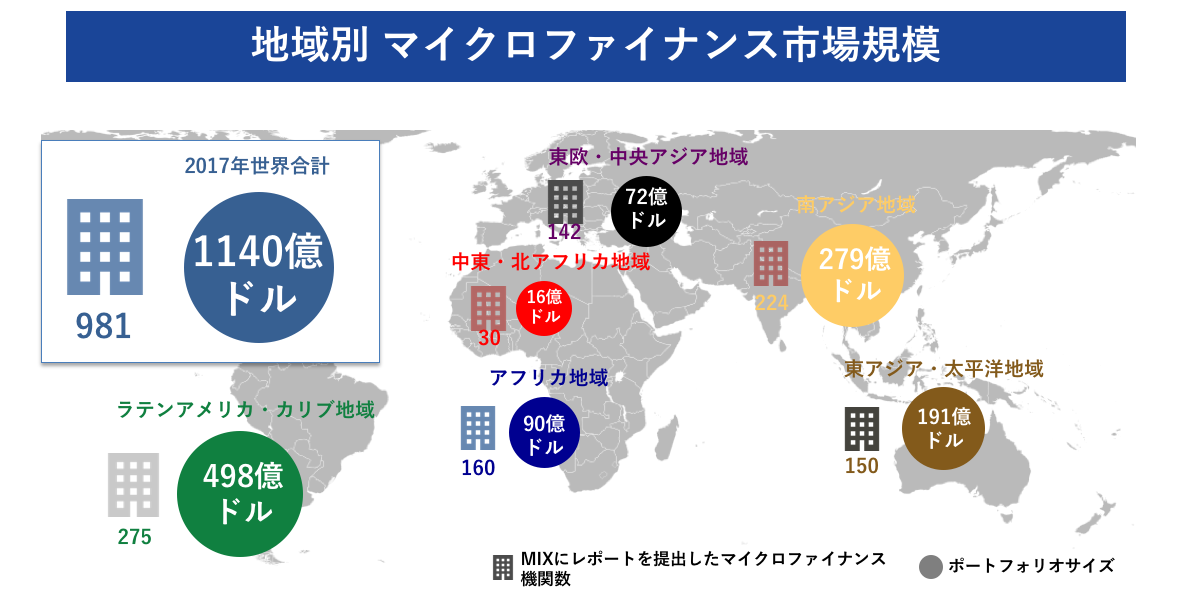

世界で1千億ドルの貸出残高、機関数は1万を超える巨大な市場

今日では、発展途上国を中心に、小口融資を専門に扱うマイクロファイナンス機関(以下MFI)は全世界で約1万あり、Microfinance Barometerが作成した以下の図によると、貸出残高は世界全体で1千億ドル程度と言われています。

出典:*”Microfinance Barometer 2018”をもとに作成

出典:*”Microfinance Barometer 2018”をもとに作成

欧米諸国では幅広く認知されているマイクロファイナンス投資

日本国内ではまだまだ聞きなれませんが、金融商品としてのマイクロファイナンス投資には多くの魅力があります。

マイクロファイナンス投資に特化したファンドは、マイクロファイナンス投資ビークル(以下MIV)と呼ばれ、代表的なものとして、レスポンサビリティ(運用残高約30億ドル)、シンバイオティクス(運用残高約13億ドル)などがあります。

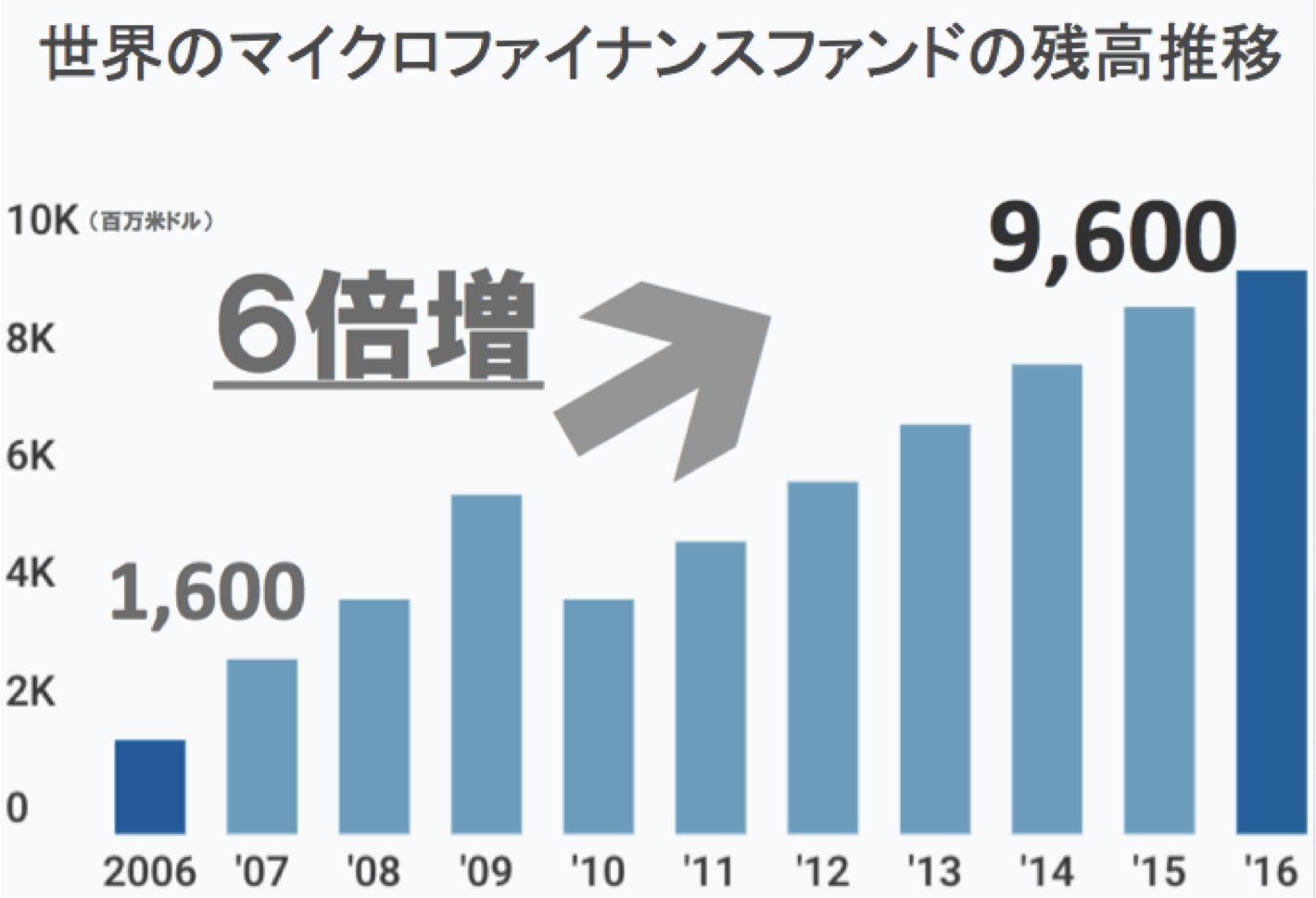

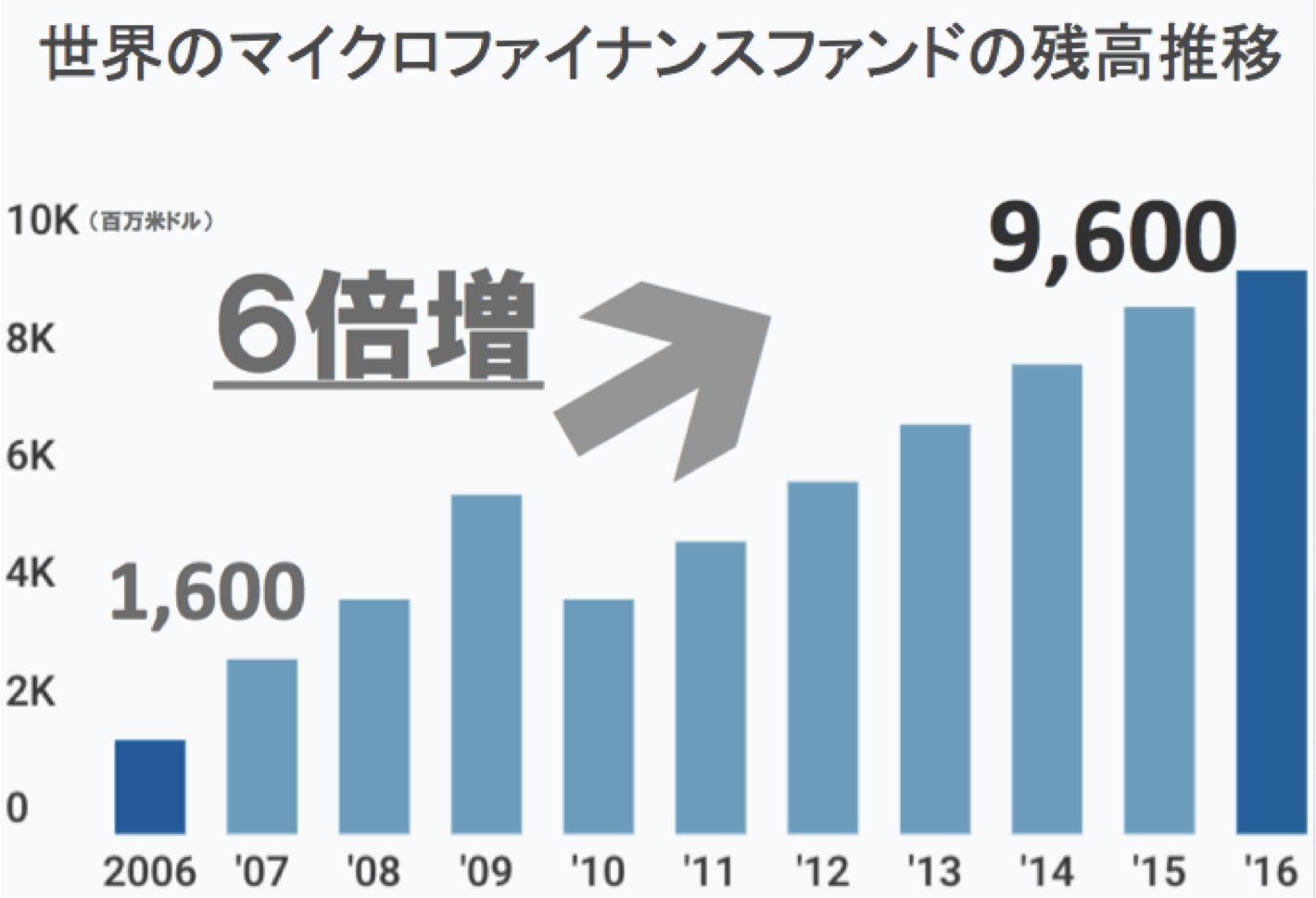

シンバイオティクス社がまとめたレポートでは、2016年は世界のマイクロファイナンスファンドの残高約100億ドルで、2006年から6倍に成長していることがわかります。

シンバイオティクス社レポートデータより、ネクストシフト作成

シンバイオティクス社レポートデータより、ネクストシフト作成

金融危機の影響を受けた2009年を除き、順調に投資額が増えていることがわかります。

また同社レポート(2015)によると、世界のMFIの平均貸倒れ率は約2%程度で、財務パフォーマンスも安定して推移していることがわかります。

これまでは財団の寄付や、国連や世界銀行といった開発機関からの援助が多かったものの、2000年代から民間の投資が本格的に始まりました。

この動きから、マイクロファイナンス投資は金融商品としても魅力があると認知されるようになったと考えられます。

加えて、マイクロファイナンス投資は国内株式・債券、海外株式・債券といった伝統的資産と相関性が低いと言われています。

それはMFIの借り手が、グローバル経済との関係が薄いことが要因とされているからです。マイクロファイナンス投資はポートフォリオの分散化にも活用することができます。

「ビジネスのしやすさ」でトップ10にランクインのジョージアに投資

当ファンドでは、ネクストシフトファンド初となるジョージア国のMFIに貸付を実施します。

ジョージアはカンボジアと同様に、マイクロファイナンス投資では魅力的な投資先として知られています。

シンバイオティクス社(2017)によると、世界の主要マイクロファイナンスファンドの国別投資先では、4位になりました。

日本から約8千キロ西に離れたジョージアは1991年にソ連から独立した国です。

力士の栃ノ心の出身国としてご存知の方もいらっしゃるかもしれません。

2015年まではグルジアと呼ばれていましたが、英語表記に基づきジョージアに変更されました。

ジョージアはロシア、黒海、トルコなどに囲まれた人口約400万人のキリスト教国家で、首都トビリシや郊外でも教会がよく見られます。

産業はワインをはじめとした農業が盛んです。マイクロファイナンスファンドの2カ国目にジョージアを選んだ理由は主に2つあります。

- 1. 優れた投資環境

-

毎年世界銀行が発行する、ビジネスのしやすさをランキングにした「ビジネス環境の現状」では、2018年のレポートでジョージアは9位にランクインしています(日本は34位)。

複数の項目を点数化して順位が出ますが、同国は特に少数株主の保護、不動産登記、事業設立の項目で高得点を獲得しています。法人登記はなんと1時間半で完了してしまいます。

また、不正や汚職調査の専門機関のGANによると、関係省庁や政府は汚職撲滅、内部の統制と透明性に力を入れていることが外資を引きつける要因の一つとされ、外国投資家にとっても投資しやすい環境が整っています。

マイクロファイナンスの需要があり、かつ優れた投資環境を持つ国としてジョージアは非常に魅力的な投資先です。

- 2. 強い資金需要

-

ジョージアは2003年のバラ革命を境に、積極的に市場経済を導入し、直近ではGDP成長率は約5%を推移している成長国です。

一人あたりGDPは約4,000米ドル(2017年、IMF)と、カンボジアの約4倍の所得の高さで、一見すると貧困層向けのマイクロファイナンスは不要ではないかと思うかもしれません。

しかし同国の主な産業である農業を営む人々や、マイクロビジネスを営む層はまだ多いとされています。

大きな銀行は大企業のみに融資をし、農家などは金融アクセスを得られない状況が続いていました。

そこでマイクロファイナンスが活用され、今日では強い資金需要があります。

世界銀行(2018)によると、銀行口座を持っているのは人口の4割とされ、今後の金融業界全体の発展が期待されます。

ドル建て、低不良債権率の成長著しいカンボジア

突然ですが、カンボジアと聞くとどんなイメージを思い浮かべますか?

1970年後半のポルポトによる虐殺で「かわいそうなカンボジア」という印象が強いかもしれません。今も街中に地雷が埋まっているとイメージする方も多いかと思います。しかし、今日では東南アジアの一国として毎年急成長をしている国となりました。首都のプノンペンでは建設ラッシュが続く、活気あふれる都市になっています。郊外ではカンボジア人の中上級層向けの住宅開発が進んでいます。

一方で、首都周辺でも経済成長から取り残された地域があり、格差が深刻な課題でもあります。

実はカンボジアはマイクロファイナンス投資の投資先として、注目を浴びている国の1つです。

シンバイオティクス社の2017年のレポートによると、欧米の主要MIVの国別ポートフォリオでは、インドに次いで2番目に投資額の大きい国となっています。

また2017年末、同国には合計76のマイクロファイナンス機関があり、うち約10機関は日系資本が入っております。

直近では2016年に三菱UFJ銀行が、タイにある連結子会社のアユタヤ銀行を通じて、最大手の一角であるHKL社(Hattha Kaksekar Limited)の買収をしました。

世界でもカンボジアがマイクロファイナンス投資の分野で注目されるのは、主に4つの理由があります。

- 1. 農家や中小企業の強い資金需要

-

カンボジアでは、マイクロファイナンスは重要な役割を果たしています。

アジア開発銀行によると同国は過去5年のGDP成長率7%と急速な経済成長をしており、 貧困率も8年間で半減することができました。

しかし2011年の世界銀行のデータでは貧困層、あるいは貧困ラインから抜け出したばかりの層がいまだに1千万人以上(人口1,600万人)いるとされています。

MFIはこのような人々に融資をし、生活改善を図る役割をしています。

業界全体の 一件あたりのローンサイズは数百ドルから数万ドルと機関によって大きくことなりますが、 中間値は約1,700米ドルで、内訳は農家が33%、小売が19%、その他サービス、建設と続きます。

- 2. 米ドル経済

-

カンボジア経済の大きな特徴として、ドル化経済が挙げられます。

リエルという現地通貨を発行しているものの、1990年代の内戦後から、日常生活、ビジネスのシーンで米ドルによる決済が大部分を占め、国全体の決済額の8割を超えていると言われています。

リエルはおつりや1ドル以下の支払いに使われることが多く、補助通貨に近い役割となっています。

- 3. MFIの健全な財務(MFIの平均不良債権率はわずか1%)

-

カンボジア中央銀行(National Bank of Cambodia、以下NBC)の2016年の年次レポートによると、同国マイクロファイナンス業界は直近5年の平均不良債権率は1%以下というのも大きな特徴です。

不動産担保融資で、かつ不動産価値の5割を借入限度額とするのが主流で、このような低い数字を保つことができています。

不動産はカンボジアの国土管理都市計画建設省(Ministry of Land Management, Urban Planning and Construction)が管轄し、不動産に関する権利書の発行・管理をしています。

ネクストシフトファンドの貸付先MFIも、過去の貸倒れは0件となっています。

- 4. 監督機関の強いガバナンス

-

カンボジアの物価安定と、持続的経済成長の促進を目的として設立されたNBCは、中央銀行としての役割に加え、同国内のMFIを含む金融機関の監督機関でもあります。

金融機関の規制監督に加え、実地検査、業界の報告書の発行、顧客保護の取り組みなどを行っています。

具体的な例として、2017年4月1日より、借り手の保護を目的とし、貸出利息の上限を年利18%と定めました(省令B7-017-109PK号)。

また外部団体としてカンボジアマイクロファイナンス協会(Cambodia Microfinance Association、以下CMA)がMFIの役職員向けの研修や、業界全体の透明性の向上に取り組んでいます。

-

以上のように、カンボジアのマイクロファイナンス機関への投資は社会性があり、かつ法整備や不良債権率の低さから、金融商品としても魅力的であることがわかります。

ネクストシフトファンドは法令を遵守しているマイクロファイナンス機関へ貸付します。

安定したリターンと分散投資

当ファンドでは、中小企業や農家に融資を行うマイクロファイナンス機関への貸付をし、借り手の資金需要に応えます。当社のマイクロファイナンスファンドは大きく分けて3つの魅力があります。

- 1. 安定したリターン

- 年間目標利回りは円建て7.20%

※目標利回りは、営業者報酬(年率2.0%)を差し引いた後の税引前の数字です。

- 2. 100%の回収率の実績

- 当ファンド貸付先のマイクロファイナンス機関の貸倒れは創業以来過去0件

- 3. 分散投資によるリスク分散

- 複数機関へ貸付をし、リスク分散

お客様がネクストシフトファンドを通じて貸付した資金は、中小企業、農家の生活改善、雇用創出につながります。

日本で眠っている資金を安定した利回りで運用し、カンボジアの貧困削減に貢献してみませんか?